CBREは4月28日、2017年第1四半期のロジスティクスマーケットビューで、大型マルチテナント型物流施の首都圏空室率は6.5%に低下したと発表した。

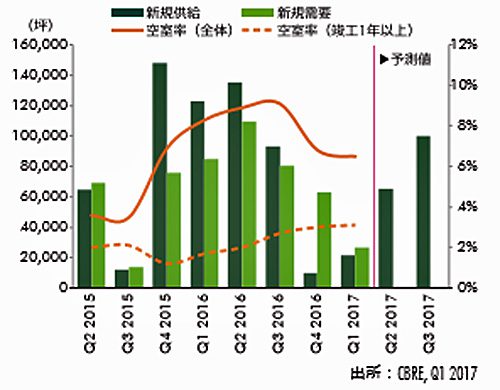

今期の首都圏LMT(Large Multi-Tenant Properties= 大型マルチテナント型物流施設)の新規供給は2万2000 坪。空室率は6.5%と、前期から0.3ポイント低下。ただし 新規需要2万7000坪は、2015年Q3以来の低水準となった。

しかし、エリア別の空室率を比較すると、東京ベイエリア・外環道エリア・国道16号エリアの内側3エリアではいずれも低下したものの、圏央道エリアでは19.8%へ再び上昇。エリア間の格差は一段と広がった。

今期は圏央道エリアで2棟の新規供給があったが、新たな需要を喚起するに至らず、いずれも空室を残して竣工した。他のエリアでは、既存物件の空室消化が進んだ一方、新たに空室が発生した物件もみられた。

結果として首都圏全体の新規需要は2万7000坪と、2015年Q3以来の低水準となった。竣工1年以上の物件の空室率は3.1%と依然として低水準ではあるものの、2015年Q4の1.2%を底にじわじわと上昇してきている。テナントの動きとしては、eコマースの拡張ニーズが引き続き旺盛で、今期は1万坪前後の大型成約や引き合いが複数みられた。

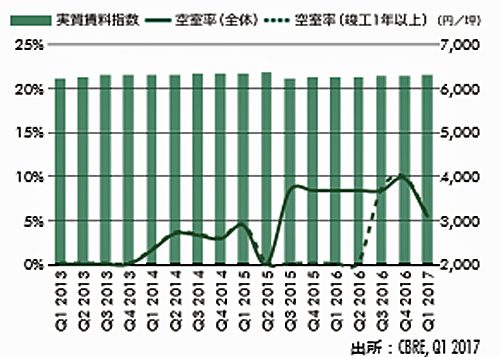

東京ベイエリアの空室率は対前期比-4.3ポイントの5.5%と、大幅に低下した。 2015年Q3に竣工した物件で、竣工以来抱えていた空室の一部が消化されたことが、空室率の低下に寄与した。このエリアでは今夏竣工の「物流ビル新B棟」(延床面積5万2000坪)のリーシングが進んでいる。

都心への配送を目的とした小売・卸売業や電子機器など、テナントの内定率は6割近くに達しているようだ。今期の実質賃料は対前期比+0.5%の6320円/坪だが、それを大きく上回る募集賃料にも引き合いが散見され、今後一段と上昇するポテンシャルがある。

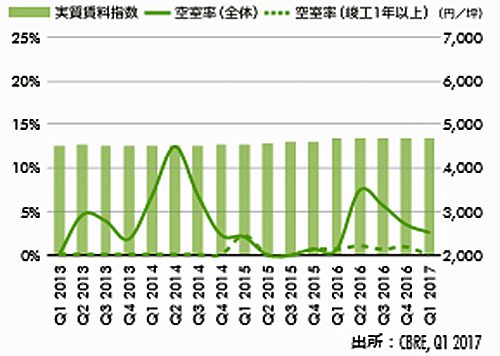

外環道エリアでは、空室率は前期の3.5%から2.6%へ低下した。前期に引き続き今期も新規供給がなく、加えて空室を抱えていた既存物件でリーシングが進んだ。5000坪以上のまとまった空室のある物件はわずか1棟で、来期竣工物件に関してもすでに引き合いがある。

eコマースやアパレルを中心とする需要は引き続き旺盛であるため、需給バランスは来期にかけてさらに逼迫するだろう。実質賃料は、今期は横ばいとなったものの、エリア全体では上昇基調である。

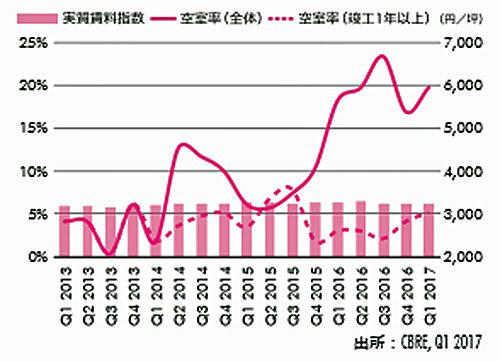

圏央道エリアでは、今期の新規供給2棟が、いずれも空室を残して竣工した。空室率は前期に16.9%へ大きく低下したものの、再び19.8%へ上昇した。今期供給があったにもかかわらず新規需要が伸びなかった背景としては、内側のエリアでの供給が相対的に増え、このエリアの物件競争力が低下しているためと考えられる。

とはいえ、ランプウェイやスロープを備えた高機能の施設では賃料水準に割安感がでてきたことから、拡張ニーズや大規模な引き合いもみられるようになっている。そのため来期には空室率は再び低下すると予想される。

近畿圏LMTの新規供給は4万7000坪、空室率は17.4%に上昇。しかし、内陸部で竣工予定の物件への需要は堅調で、湾岸部でも大型のニーズが出てきた。実質賃料は3670円/坪と前期から微減。

中部圏LMTは、過去最高の5万2000坪の新規供給。空室率は8.5%と前期から5.9ポイント上昇したものの、 新規需要も過去最高の3万9000坪を記録。

福岡、仙台、広島でマルチテナント型の大型施設が竣工。いずれも一部はすでにテナントが決定している。