CBREは7月31日、2017年第2四半期のロジスティクスマーケットビューを発表した。

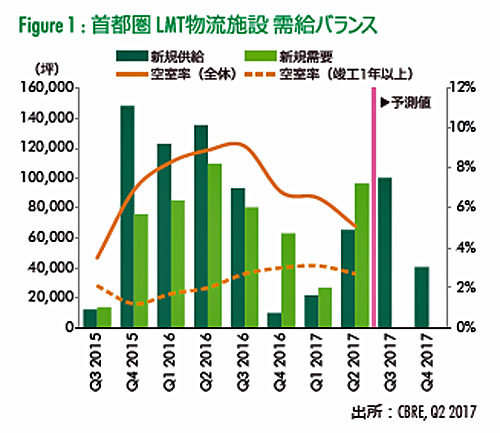

それによると、大型マルチテナント型物流施設(LMT)の空室率は首都圏で5.1%に低下、近畿圏では大量供給により上昇した。

今期の首都圏LMTの空室率は5.1%に低下。竣工1年以上の空室率も6四半期ぶりに低下、2.7%へなった。

首都圏全体の新規需要は、過去3番目の9万6000坪。今期は1万坪を越える大型契約が複数みられ、需要を牽引した。また、消化された空室の60%が、竣工1年以上経過した物件であったことも特徴的である。

その結果、2015年Q4以降、じわじわと上昇を続けてきた竣工1年以上の物件の空室率も、前期3.1%から2.7%へ低下した。

テナントの動きとしては、eコマースやアパレルの通販対応センターのニーズが引き続き旺盛。一方、圏央道エリアでは、前期竣工の物件でもテナント誘致が進んでいない。他のエリアに比べてテナントの動きが鈍い状況が続いている。

実質賃料は、東京ベイエリアと国道16号エリアで上昇、外環道エリアと圏央道エリアでは下落と、状況が分かれた。結果として、首都圏全体の実質賃料は前期から横ばいの4010円/坪となった。

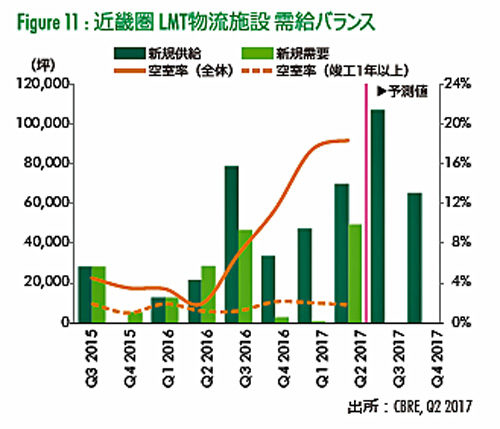

近畿圏では、空室率上昇も、需要は高水準となった。

今期(Q2)の近畿圏LMTは空室率18.4%と、急上昇した前期17.4%からさらに上昇した。新規需要は四半期として過去3番目となる5万坪が創出された一方で、新規供給も3棟で7万坪と、四半期としては過去2番目の大量供給となった。

すなわち、直近の空室率上昇は、需要の縮小ではなく供給超過によるものである。需要の強さを示す事例として、5000坪超の大型契約が複数みられた。これらの大型契約は、eコマースや日用品メーカーといった荷主企業の直接契約が多くを占める。今後竣工予定の物件に対しても、積極的かつ具体的に入居先を検討する企業は少なくない。今後も大量供給が続くことによる空室増加は避けられないものの、需要についても一定の拡大が見込めるだろう。

賃料面をみると、近畿圏でもトップクラスの高額賃料が期待できる内陸部で一棟が竣工した。その一方で、湾岸部では賃料の下落傾向が一段と強まっている。空室消化が進まない物件が多いためである。物件数の多い湾岸部の影響で、近畿圏全体の実質賃料は3600円/坪に下落した。

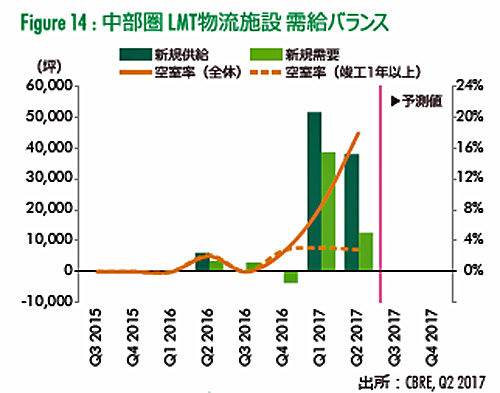

中部圏では空室率急上昇するも、今年後半は低下する。

中部圏LMTでは、前期、過去最大となった5万2000坪に次ぐ3万8000坪の新規供給があった。2四半期続いた大量供給により、空室率は前期の8.5%から今期は18.0%に大きく上昇した。

今期竣工した「春日井物流センター」の一棟借りを始めとして複数の大型成約が見られたものの、供給量の増加に追いつかなかった。ただし、空室率の上昇は予想された範囲内である。むしろ供給の増加を立地改善、施設改善の好機と捉える企業は多い。もともとは工業製品を扱う企業の需要が強い地域であるが、今期はLMT需要の主流ともいえる食品・日用雑貨系の企業の動きが活発であった。

具体的な引き合いがあることや、2018年Q1まで供給がないことからも、今年後半にかけて空室消化は順調に進む見込みである。

賃料では、一時的とみられる空室率の急上昇はあったものの、安定した需要を背景に実質賃料は前期比+0.9%の3530円/坪。名古屋市中心部に近い好立地で物件が竣工したことも、賃料上昇の要因の一つである。